VXXの2倍レバレッジETNであるUVXY(ProShares ULTRA VIX SHORT-TERM FUTURES ETF)は基本的に「どこで売っても利益が出る」と言われているが、UVXYの下落率(騰落率)を過去14年間のデータから分析し、果たして平均何%下落しているのかを見てみたい。

はじめに

UVXYの上場は2011年だが、理論値は2004年から計算されたデータがあるので、2017年までの過去14年のデータを元に分析する。

2004年4月〜2017年7月まで、毎月1営業日からそれぞれ4ヶ月(120日)後、6ヶ月(180日)後、12ヶ月(360日)後の月初営業日までに、株価が何%下落したかを集計した。

この間には、もちろん2008年のリーマンショックも含まれている。

120日、180日、360日というのは、UVXYのオプションでプット買いを行なうことも想定し、どの限月のオプションでどの行使価格のプットをロングすればいちばん効率的かも算定したいためである。

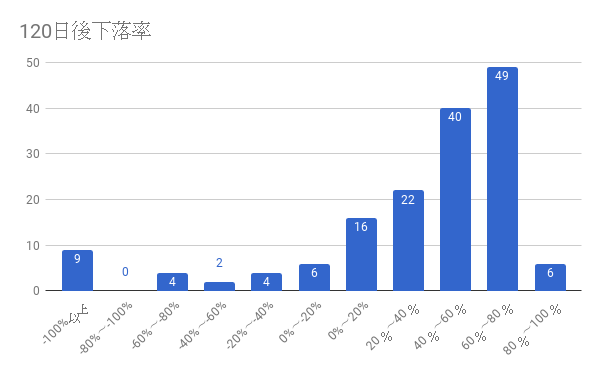

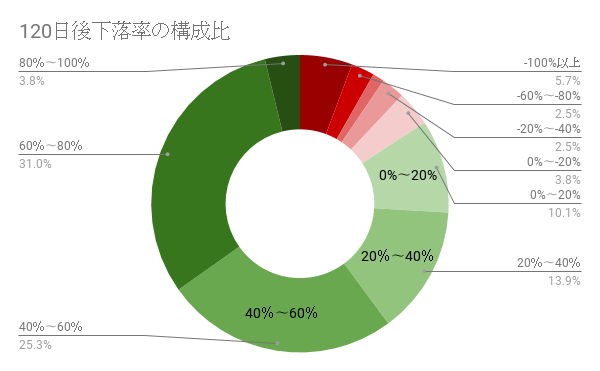

UVXYの120日後の下落率は?

120日後の下落率は、サンプル数158。ご覧のように、4ヶ月でも恐るべき下落率を見せている。

構成比としては、

40%〜60%下落が40サンプル、構成比は25.32%

60%〜80%下落が49サンプル、構成比は31.01%

80%〜100%下落が6サンプル、構成比は3.80%

40%以上下落したケースが95サンプルと、全体の60%を占めている。

逆に値上がりしたケースは25サンプルで、全体の15.8%だった。

UVXYを空売りすると、120営業日後には60%の確率で40%以上の評価益が出る想定になる。

もしプットオプションをロングを実施する場合は、オプション購入時の株価が15$の場合、120営業日後に満期日を迎える行使価格7$のプットを購入すれば、60%の確率でインザマネーとなる。

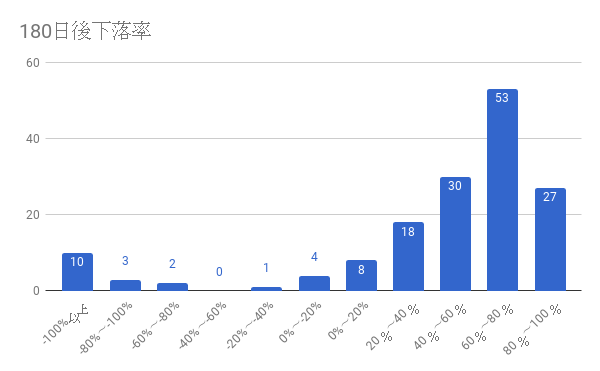

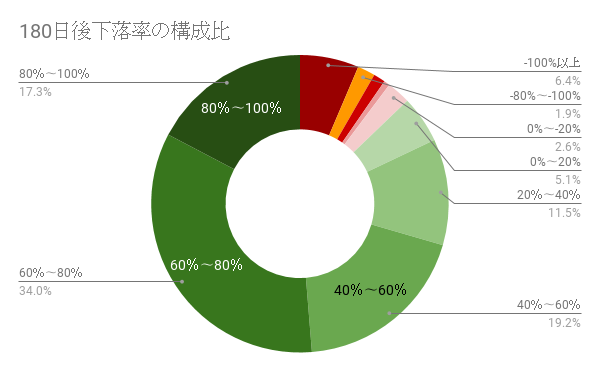

UVXYの180日後の下落率は?

180日後の下落率は、サンプル数156。

40%〜60%下落が30サンプル、構成比は19.23%

60%〜80%下落が53サンプル、構成比は33.97%

80%〜100%下落が27サンプル、構成比は17.31%。

40%以上下落したケースが110サンプルと、全体の70.5%を占めている。

逆に値上がりしたケースは16サンプルで、全体の12.8%。

UVXYを空売りすると、180営業日後には70%の確率で40%以上の評価益が出る想定になる。

もしプットオプションをロングを実施する場合は、オプション購入時の株価が15$の場合、120営業日後に満期日を迎える行使価格7$のプットを購入すれば、70%の確率でインザマネーとなる。

オプションでプット買いを実施する場合は、プレミアムが若干高くなったとしても、4ヶ月後の限月よりも6ヶ月に満期日が到来する限月のほうが勝率は上がり、リスクは低下することは間違いないようだ。

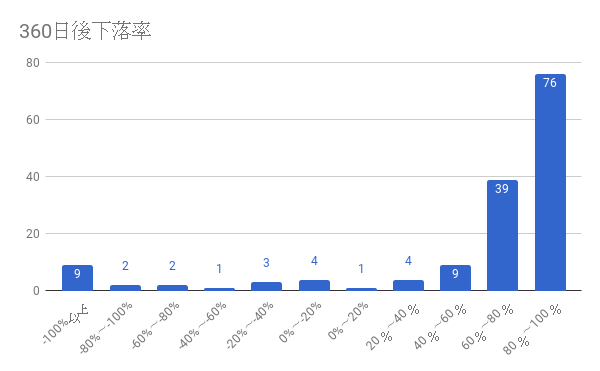

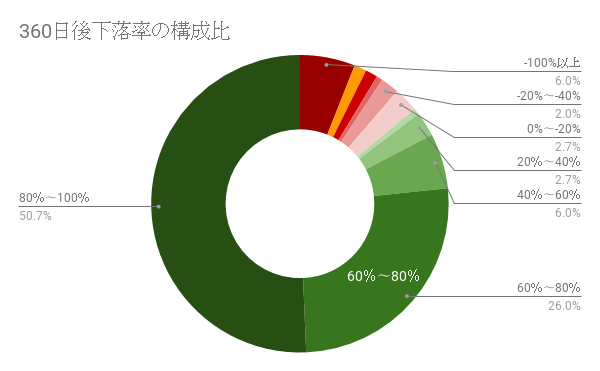

UVXYの12ヶ月後の下落率は?

12ヶ月後の下落率は、サンプル数150。

構成比としては、

40%〜60%下落が9サンプル、構成比は6.00%

60%〜80%下落が39サンプル、構成比は26.00%

80%〜100%下落が76サンプル、構成比は50.67%

40%以上下落したケースが124サンプルと、全体の82.7%を占めている。

80%〜100%下落したケースだけで50%を超えている。

逆に値上がりしたケースは21サンプルで、全体の14%だった。

UVXYを空売りすると、360営業日後には82%の確率で40%以上の評価益が出る想定になる。

もしプットオプションをロングを実施する場合は、オプション購入時の株価が15$の場合、360営業日後に満期日を迎える行使価格7$のプットを購入すれば、83%の確率でインザマネーとなる。

満期日まで1年のオプションは時間価値も高いため、支払うプレミアムは高くなるが、さらにリスクは低下することは間違いないようだ。

皆様の投資戦略の一助になれば幸いです。

参考

下記のサイトを参考にさせて頂きました。

【GMOクリック証券CFD】米国VIブル2倍ETFの新規売買が禁止に?代替案を考えてみた – 株・投資 | ゆるりの足あと